原标题:我们应该如何把握当前市场固定投资的节奏?

1.美股的暴跌结束了吗?

随着美国无限QE模式的开放和政府2万亿措施的实施,美国股市的第一波大幅下跌已经暂时结束。

许多人已经看到了这些美国政策的出台,以及最近美国股市的大幅反弹,他们非常担心这些政策是否会被直接拉高。毕竟,a股和全球市场最近又开始回升。

事实上,我们不必费心去猜测固定投资的底部。罗马不是一天建成的。同样,底部不会立刻以V形上升。这些天我们有时间稳定地筹集资金。V形反转的可能性仍然相对较低。

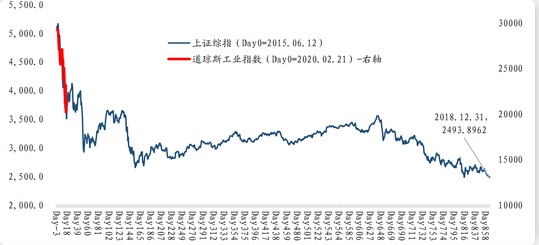

在美国危机的背后,世界正面临资产抛售。事实上,资产流动性存在问题,包括大量投资者跌破头寸,这与2015年a股去杠杆化非常相似。

无限QE的确缓解了流动性带来的麻烦。从黄金下跌的停止和上涨的恢复,我们可以看到资产的士气已经稳定。

因此,我们认为美国的第一波衰退已经基本结束,当它达到稳定阶段时,我们可以称之为“政策底部”。受疫情影响,美国的经济增长率也会同时受到影响。此外,由于需要恢复正常估值,在后续时期将出现市场底部,不会立即出现V-up。

至于a股,当全球经济形势陷入困境时,往往很难走出独立市场。如果随后美国股市走出真实市场底部,并创下新低,那么a股将出现一个令人震惊的底部。由于a股的泡沫没有美国股票的泡沫大,因此很难预测该指数是创新型还是低型。然而,如果美国股市暴跌,a股的跌幅肯定会更小。

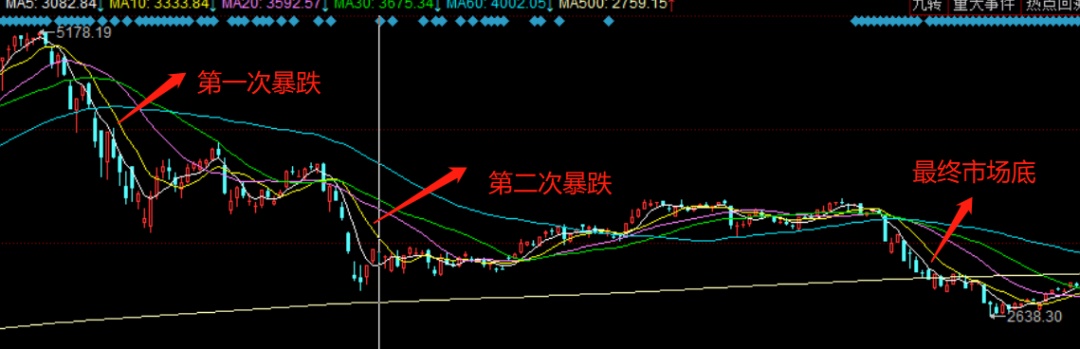

我们不妨回顾一下2015年a股市场崩盘期间的趋势,大致看看熔合底是如何形成的。

2015年股市崩盘的背景是,a股的杠杆牛被打破,大量基金被抛售,它们陷入流动性危机。在经历了近一个月的大幅下跌后,a股下跌了32.11%,市场开始横向震荡。

在第一次爆发期间,投资者的情绪几乎是从上涨的兴奋到对开仓的绝望,从反复的底部搜寻和保证金支付到对平仓的绝望。

美国股市的情况非常相似。即使政府一张一张地玩政策卡和货币卡,也很难在短期内阻止市场下跌。只有在推出像无限QE这样的重大举措后,市场情绪才能真正得到缓解。这一过程更像是15年来第一次和第二次a股崩盘的组合(累计跌幅为36.5%)。

由于美国的疫情最近变得越来越严重,在纽约等城市开始关闭后,美国的经济必然会继续受到影响。在疫情好转之前,股市很难显示出大幅反弹的迹象。即使股市反弹,多头也会尽最大努力减少头寸,避免随后的二次损失。

因此,美股后续走出市场底的概率还是非常大的,即使期间有反弹,对应到咱们A股来,虽然不知道会不会有后续更低的点位,但是目前点位确实是非常适合定投的,长期投资性价比超高。

2. 定投的信心在哪?

信心仍然来自低估值。在上一篇固定投资文章中,我们讨论了pe和pb,这次我们将更详细地讨论它。

在过去的20年里,我看到了4个历史性的大底——

2005年,上证指数达到998点,沪深300点市盈率为12.89倍,市盈率为1.62倍。

2008年,上证综指达到1664点的历史高点,沪深300点市盈率为12.5倍,市盈率为2倍。

2013年,上海证券交易所以1849点收盘,沪深300点市盈率为9.34倍,市盈率为1.31倍。

2019年,上证综指达到2440点的历史高点,沪深300点市盈率为10.22倍,市盈率为1.26倍。

而2020年3月23日,沪深300PE是10.73倍,PB是1.29倍。

廉价程度已经相当于2019年的2440点(从a股扩张的角度来看是2600点),比2013年略高。从过去的投资表现来看,以低估值投资的资产通常能获得更高的超额回报。

如果美国股市继续暴跌,a股跌入水中,很有可能形成近30年来最便宜的a股时刻。什么时候不买会更好?

以固定投资为例

从上图中我们可以看出,2008年的2800点实际上也位于“山腰”,这不是一个理想的“寻底”位置。然而,这一次固定投资在一年零两个月的时间里产生了50.24%的收益,并获得了可观的回报。

定投期数:14期

定投日:每月最后一个交易日

定投单期金额:1000元

赎回日期:2009年8月4日

赎回日上证点位:3471.44点

定投总成本:14000元

赎回总资产:21033.98元

定投收益率:50.24%(2800点以下定投的表现)

同期上证综指涨跌幅:24.21%

此外,我们目前的价格比2008年的2800英镑便宜得多。现在上海证券交易所仍然有2800点。我们是否必须失去进行固定投资的勇气,等待3000年才进行固定投资?

3. 该如何定投?

熊市非常乐观。尽管股市每次都经历了许多天的下跌,但很容易形成短期的超级反弹。然而,我们需要时刻提醒自己,我们必须在低水平上吸收三代人的财富,在高水平上追逐财富,从而毁掉我们的一生。现在我们不具备大牛市的条件。因此,我们更容易把握固定投资的节奏。

如前所述,固定投资金额将按月分成5-10股。由于一个月有20个交易日,每个人都可以在市场崩盘的过程中射出子弹,以尽可能降低固定投资成本。当有一个大跳跃时,我们可以观看比赛。

既然我不知道未来市场是否会有一个低点,我也需要为未来的投资节奏做一个计划。

举例来说,10瓦的基金总计划投资最近可以在如此低的水平上分配到50%以下,因为下行空间不大,而上行空间却很大。

投资比例就是耐心。在固定投资的过程中,我们不能只射出子弹。例如,看到周一的大幅下跌,我们可以直接去满仓。这种做法很容易让人感觉不好。

正确的方法是,当有一定数量的合适头寸可用时,例如,50%的头寸已经可用,那么剩余的50%的基金头寸应该计划在未来3-6个月内全部投入市场。

当然,如果有更严重的现象,如2008年的经济危机,整个固定投资期将持续更长时间(2008年下降了整整一年)来见证丰收。

然而,就目前而言,2008年的情况很难在今年发生。因此,将固定投资的速度设定在3-6个月已经非常安全了。

最后,如果你有任何问题,请检查《基金常见问题解答》。