原标题:春节效应

Introduction

1从数量的角度来看,每年的1月和2月对中国人来说具有特殊的意义,因为在这期间,中华民族一年中最重要的节日————春节将如期到来。对于a股市场来说,春节前后,也有不同寻常的趋势和风格偏好。2018年7月,我们写了《春节效应下的A股市场与量化因子思考》。在这份深度报告中,我们建议投资者在春节前后保持相对较高的股票资产头寸。同时,我们还对股票选择因素提出了建议。

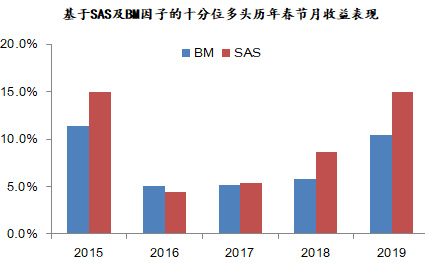

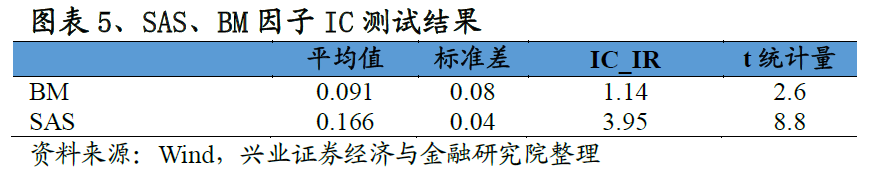

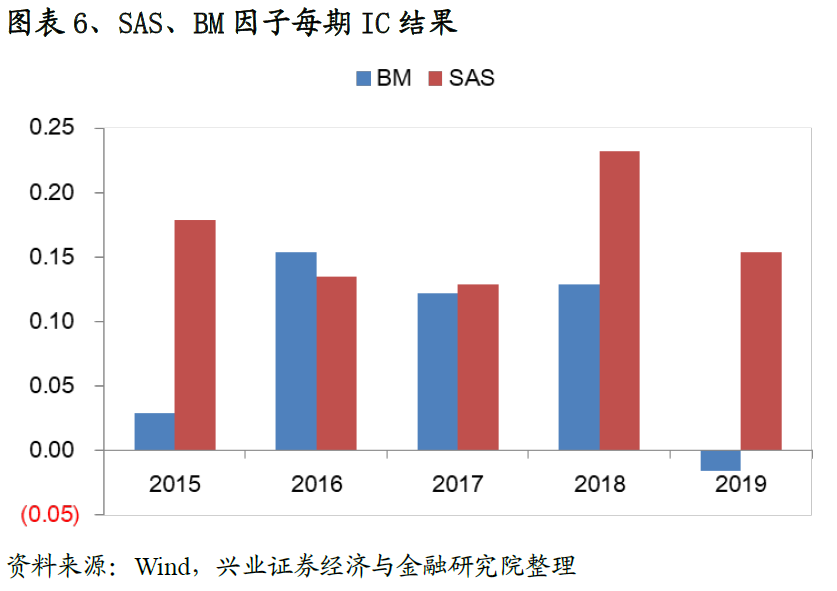

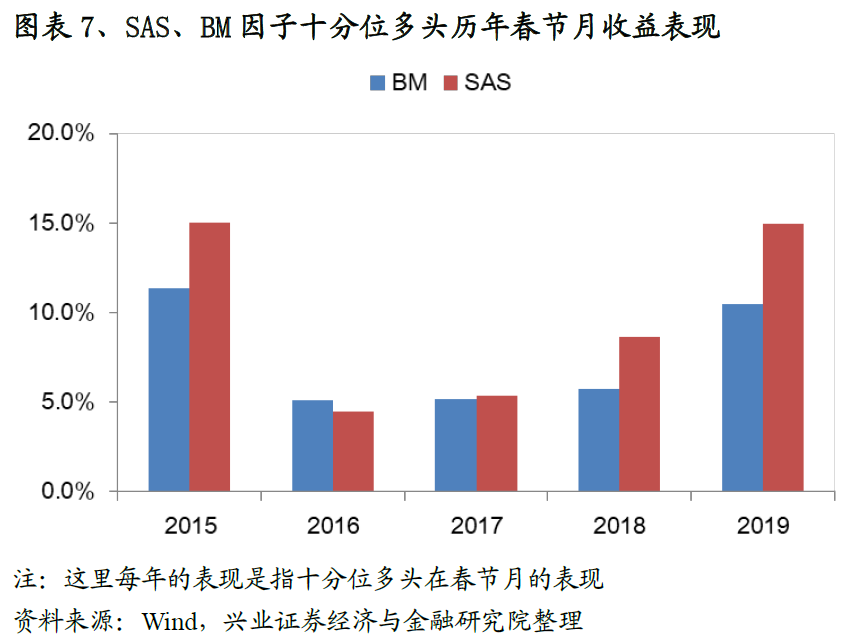

2。在本报告中,我们采用了《基于集成学习算法的量化选股模型研究》中构造NELS因子的方法来重构春节效应选股因子。具体来说,在明确定义了春节月份之后,我们生成了春节Adaboost信号(SAS),并以滚动10年的春节月份样本为输入构建了相应的比较基准BM。比较自2015年以来SAS和BM的表现:1)就集成电路而言,SAS因子集成电路的平均值为0.166,而基准因子集成电路为0.091(就集成电路的各个阶段而言,SAS仍然占主导地位);2)分位数多头:SAS多头春节期间月平均回报率为9.7%,基准因子月平均回报率为7.1%。SAS因子具有明显的优势。

3。随着2020年春节的临近,我们还利用最新的SAS因子生成了中国证券800的长期股票组合,具有很高的参考价值和意义!

风险提示:文献中的结果都是由相应的作者通过历史数据统计、建模和计算完成的。当政策和市场环境发生变化时,该模型有失败的风险。

1、春节期间仓位建议

每年的1月和2月对中国人来说具有特殊的意义,因为在这期间,一年中最重要的节日,——春节,将如期到来。对于a股市场来说,春节前后,也有不同寻常的趋势和风格偏好。一些投资者认为春节期间,他们应该遵循“保袋安全”的原则,一方面可以降低投资风险,另一方面可以保证春节的安全。而其他投资者认为春节前后,投资者往往心情更好,风险偏好更高,对新的一年市场有更多的预期。此时,它们往往表现出更好的二级市场表现,因此它们应该保持相对较高的头寸。那么我们应该采取什么样的思维方式呢?事实上,我们团队在2018年7月写了《春节效应下的A股市场与量化因子思考》,深入分析春节效应对整个市场的影响以及常见的量化因素。这份报告清楚地回答了这个问题。我们将在此简要总结和回顾该报告,供您参考。

所谓春节月,是指包括春节假期在内的四周,具体来说,包括春节前五个交易日和春节后十个交易日。首先,我们将通过比较春节月份和日历月份的表现来讨论春节期间应该保持什么级别的职位。

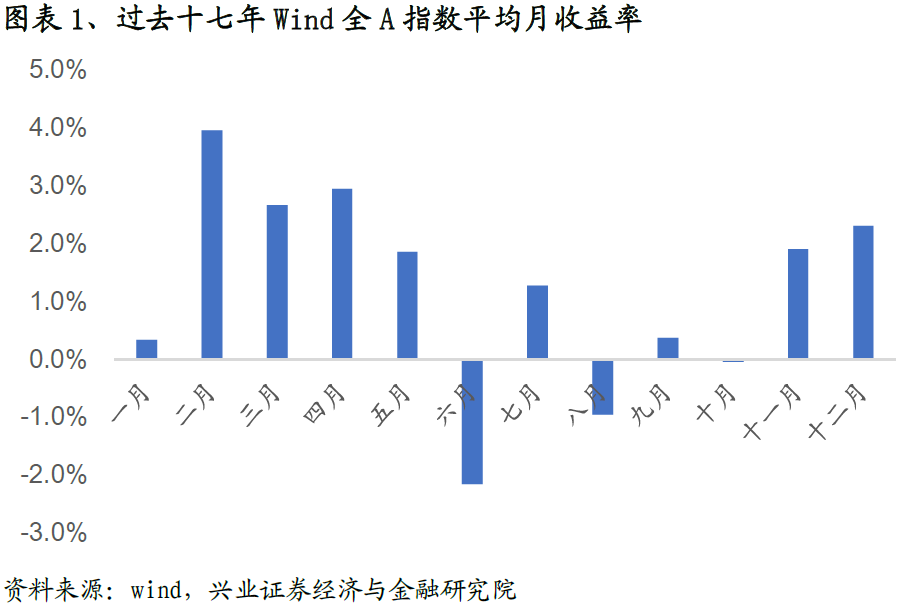

考虑到市场的代表性和历史数据的长度,我们研究的目标指标被确定为风满指数(Wind full A index)。从2001年1月1日至2019年12月31日,共19年。在关注春节效应之前,我们首先统计了该指数的月平均表现。

从图1中可以很容易地看出,a股市场每年2月份的平均月收益率接近4%,明显优于其他月份的表现。然而,我们也知道春节通常发生在每年的一月和二月(仅发生在二月的比例高达67%,其他年份的春节跨越一月和二月或二月和三月)。此外,如果我们进一步考察我们定义的春节月份的市场表现,我们会发现在过去的19年中,12年中春节月份的表现比2月份要好(这里应该注意的是,虽然2019年春节月份的表现并没有超过2月份的日历月,但春节后市场确实强劲,总的方向仍然是正确的)。因此,从历史的角度来看,我们应该积极看待春节期间的a股市场,采取高定位战略

2、春节期间选股策略研究

我们在2019年7月的《基于集成学习算法的量化选股模型研究》报告中,仅根据历史信息,详细讨论了如何使用阿达波斯模型(Adaboost model)建立一套非线性动态多因素选股模型。我们试图将该模型应用于春节效应选股策略的研究,并构建相应的选股模型。这里不再重复

2.1

春节选股因子构建

Adaboost模型的原理。我们将简要描述模型的输入和实现考虑。

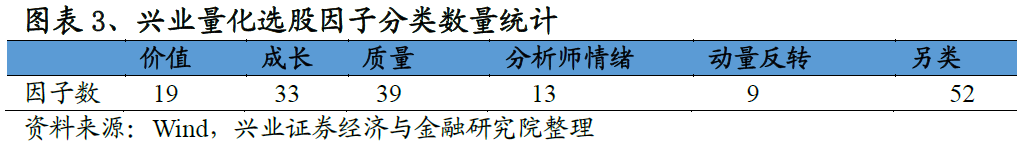

《基于集成学习算法的量化选股模型研究》年,我们建立了NELS,在行业市场价值中和下的选股因素。该因素将过去12个月的数据拼接在一起,每月形成模型输入。其中,自变量为行业市值中和后兴业定量因子银行的165个因子(见图表3),因变量为基于股票收益率的强弱分类标签。考虑到春节的月亮效应,我们构建SAS因子的思路和步骤如下:

用上述方法构建的因子称为SAS因子(Spring Adaboost Signal)。同时,为了讨论该方法的有效性,我们构造了基准因子,即《基于集成学习算法的量化选股模型研究》中NELS因子的推导。在NELS因子构建中,我们站在当前时间点,将过去12个月拼接在一起,形成横截面数据,并进一步运行模型。需要注意的是,在春节效应的BM构建过程中,我们对月份的定义发生了变化:回顾春节每个时间点过去的240个交易日,将其划分为12个“月”(每月20个交易日),然后提取相应的数据作为模型输入,并运行模型。

这里需要注意的是:

确定2007年至2020年14年的春节时间,然后确定春节月份(包括春节前5个交易日和春节后10个交易日);在每个春节月的开始,回顾过去10年,提取春节月的数据形成每个时期的训练样本(缺失率不超过80%);为了简化模型,我们只对模型的独立变量中和行业的市场价值。因变量(春节月收益率序列,共15个交易日):我们将下一个股票收益率从大到小排序,将前30%作为强势股票,后30%作为弱势股票,中间股票作为噪音。我们将强势股票标为1,弱势股票标为-1。

2.2

选股因子表现对比

接下来,我们通过集成电路和分位数多头来比较SAS和BM的性能。从测试结果来看,SAS因子集成电路的平均值为0.166,BM因子集成电路的平均值为0.091。即使按月计算,SAS因子集成电路多年来的性能也优于BM因子。从10头公牛的表现来看,除了2016年基于SAS因子的表现略低于BM因子外,SAS因子在其他年份明显优于BM因子。

3、总结

春节效应一直是投资者关注的焦点。春节轻松舒适的喜庆气氛与新年的表现要求相冲突,许多投资者会犹豫不决或左右摇摆。基于数据分析,本文表明,由于春节效应,在春节期间占据较高的位置可以带来较高的利润。此外,我们还通过阿达波斯模型解决了股票的选择问题。

随着2020年春节的临近,我们还利用最新的SAS因子生成了中国证券800的长期股票组合,具有很高的参考价值和意义!

风险提示:文献中的结果均由相应的作者通过历史数据统计、建模和计算完成。当政策和市场环境发生变化时,模型有失败的风险。

证券研究报告:《量化视角下的春节效应》

发布日期:2020年1月8日

分析师:徐夤

电子邮件: xuyinsh

联系人:郑赵磊

xyzq.com.cn