原标题:安徽仙妮蕾德首次公开募股(Anhui Sunrider IPO):在力偶控股上市咨询前被监管者质疑的频繁增资和持续盈利

虽然仙妮蕾德在招股说明书中从客户和产品的角度认为自己经营状况良好,但由于主要客户的变化,其业绩波动,应收账款依然居高不下,这也是事实。与此同时,公司在上市咨询

《投资时报》之前,经常增加资金,研究员关悦

液晶电视、平板电脑、手机、车载显示器和健康检测仪。背光材料对于这些能够发光和显示清晰图像的屏幕是不可或缺的。安徽鑫瑞达是一家专业研发、生产和销售液晶背光、半导体封装等相关产品的企业。

该公司于2017年6月注册上市指导,并于2018年12月首次提前披露招股说明书,该公司在深圳开业,迁至安徽合肥。在排队等候一年后,该公司最近更新了招股说明书。

安徽鑫瑞达的主要业务是新型显示光电系统和智能健康光源系统。其主要产品有直下式背光模组光电系统和健康智能光源系统。2016-2018年和2019年1-6月(以下简称报告期),核心rida实现营业收入分别为4.58亿元、4.47亿元、5.07亿元和2.32亿元,扣除非经常性损益后,实现归属于母公司所有者的净利润分别为8103.33万元、6282.99万元、6445.41万元和3010.7万元。

信达计划在深交所中小板上市,发行3542万股,占发行后总股本的25%以上。筹集的资金将用于新平板显示器背光装置和发光二极管照明装置的扩建项目。发起人是东海证券。

《投资时报》研究员注意到,虽然在招股说明书中,SMR从客户和产品的角度来看认为自己经营状况良好,但由于主要客户的变化,业绩波动,应收账款仍然很高,这也是事实。与此同时,该公司还经常在上市前增加资本咨询。

夫妻档控股 上市辅导前频繁增资

Soledad是一家夫妻控股公司。实际控制人彭友和王伶俐直接和间接控制公司总股本的94.85%。发行后,它直接或间接控制公司71.14%的股份,并仍然是公司的实际控制人。

彭友于2008年创立香港新瑞达,2011年创立深圳新瑞达。2013年6月,在合肥招商引资的帮助下,彭佑正式将总部从深圳迁至家乡,成立安徽新瑞达。其初始股东是深圳旭日、彭友和旭日现任副总经理王彭胜,初始注册资本为1000万元。

2016年6月,王伶俐和彭友成立的新会投资首次入京。新会投资新增1000万元,彭友分别新增3000万元。

2017年1月,全公司变更为股份公司后,公司开始频繁增资。仅在4月至6月期间,就有四次资本增加。

王伶俐第一次通过新智咨询带走了许多公司高管(如首席财务官董蜜、副总经理、监事和董事),获得了89万股。南山基金和彭友的好朋友吴春银第二次被介绍。三是将公司注册资本增加到10478.00万元,每10名股东转让10股资本公积。第四股资本增加到1.0626亿元,引进彭友和王伶俐的亲友。在众多股东的介绍下,公司于同年6月开始上市咨询过程。

值得注意的是,2017年四次增资的价格完全不同,分别是20元/股、35元/股、10股10股、17.5元/股。招股说明书指出,定价基础是市盈率、上一年净利润和各方之间的谈判。

业绩波动 应收账款居高不下

Soledad在其招股说明书中分析了产品技术、产品类别、主要客户、客户开发、产品应用fi

报告期内,公司对前五名客户的销售收入分别占公司营业收入的72.33%、70.38%、61.63%和60.41%。对此,招股说明书解释称,由于各下游消费电子行业的规模效应和品牌效应明显,该行业的市场集中度相对较高,行业内主要制造商普遍在大规模运营。因此,公司的客户结构的特点是客户数量少,主要客户销售量大。

然而,科瑞达的前五名客户每年都在变化,单个客户的销售额变化很大。2019年1月至6月,随着光明半导体和红河科技的加入,瑞塔核心主要客户名单也发生了变化。由于资金链紧张,中国新技术暂停,而TCL被挤出前五名。

早在2017年,长虹是其五大客户之一,2015年和2016年的五大客户之一宜昌股票(宜昌股票)退出了五大客户名单,当年科瑞达对其的销售额也大幅下降。2017年,对宜昌股份和出口客户视频通信(Videocon)销售额的下降,直接导致了科瑞达当年营业收入和净利润的下降。这种现象也导致市场和中国证监会质疑公司的经营业务、业绩水平和持续盈利能力。

此外,科瑞达的主要毛利率自2016年以来逐年下降,2019年1月至6月仅略有上升。报告期内,公司主营业务总毛利率分别为31.80%、28.66%、27.42%和27.59%。

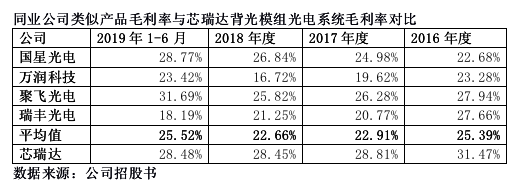

此外,仙妮蕾德的毛利率高于同行业的公司,波动趋势也不同于同行业。招股说明书选择了同行业上市公司经营的产品相对相似的毛利率,并与旭日背光模组光伏系统的毛利率进行比较。报告期内,旭日相关产品毛利率分别为31.47%、28.81%、28.45%和28.48%。行业平均水平分别为25.39%、22.91%、22.66%和25.52%。

值得注意的是,研究人员《投资时报》分别查阅了公司2018年底和2019年底发布的两个版本的招股说明书,发现其背光模组光电系统的毛利率略有不同。在2018年底发布的招股说明书中,该产品2016年和2017年的毛利率分别为31.76%和28.88%,而在2019年的招股说明书中,同年的相关指标分别为31.47%和28.81%,较上年分别下降0.29%和0.7%。

《投资时报》研究员还注意到,科瑞达应收账款账面价值分别为1.61721亿元、2.107042亿元、1.742547亿元和1.902517亿元,分别占总资产的35.59%、35.58%、25.26%和27.50%。相应的应收账款周转率分别为2.74、2.28、2.50和2.42倍,行业平均值分别为3.55、3.76、3.60和3.02倍。总体而言,应收账款的账面价值和比例相对较高,应收账款的周转率低于同行业公司的平均水平,导致信达长期经营活动产生的净现金流低于净利润。