最初的标题是:信托“不能总是把贷款作为它的主要业务”!监管要求融资信托规模压力下降

在2017年新资本监管规则草案发布后,交易管理信托的数量在“走向渠道”的要求下有所下降。但另一方面,融资信托的规模已经开始上升。

《每日经济新闻》年3月27日,记者从多家信托公司了解到,关于之前提到的监管要求信托公司缩小融资信托规模,确实存在公司缩小融资信托规模的需求。其他几家公司表示,他们尚未收到请求。

除了上述要求,每一位记者都了解到,此次监管还提到了此前对房地产信托和渠道业务的控制,包括防止腐败和违反法律法规。许多人表示,融资信托业务的下降可能与“影子银行”业务有关。中国北方的一名信托官员在《经济时报》上告诉记者,这次“影子银行”的含义不同于过去。“以前,据说它不受监管,但这次据说它不能总是专注于贷款。

融资信托五年来首次超过投资信托

在日益严格的“去渠道”监管环境下,融资信托开始“兴起”。

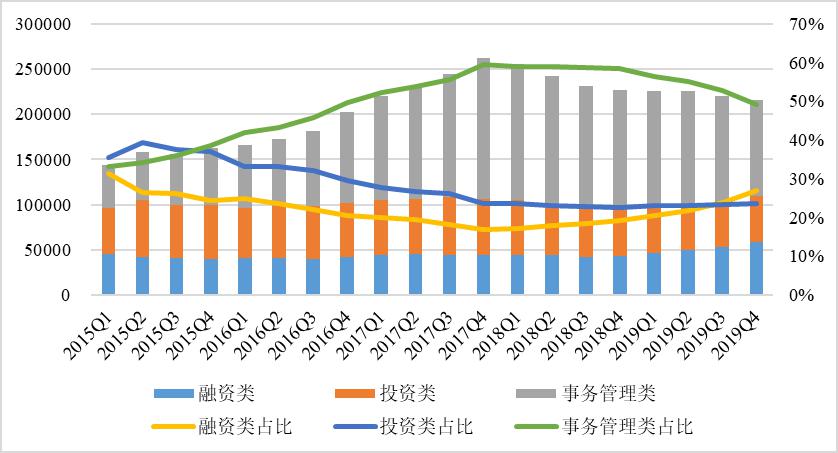

据信托业协会统计,截至2019年第四季度,融资信托规模为5.83万亿元,比第三季度末增加5600亿元,增幅为10.60%,比2018年底增加1.49万亿元,增幅为34.17%,分别占2018年底的26.99%和7.85%。

同期,投资信托规模为5.12万亿元,同比变化不大,与上年基本持平,占比23.71%,较2018年同期小幅增长1.21个百分点。根据历史数据,2015年第二季度投资信托比例达到39.33%的历史高点,此后一直保持下降趋势。

然而,对于融资和交易管理而言,2017年底,行业所谓的“新资产管理条例”草案出台,是一个转折点。

融资性信托比例在2017年第四季度之前一直保持缓慢下降趋势,但此后开始缓慢上升,最终在2019年第四季度超过,实现了近五年来首次超过投资性信托。相应地,在信托业“走向渠道”的背景下,交易管理信托将在2017年底逐渐衰落。

资料来源:中国受托人协会

“影子银行”的含义与过去不同

关于压力下降融资信托的规模,北京一位信托官员表示,压力逐渐下降是近年来确定的大趋势,尤其是监管套利,基本属于“零容忍”。几乎所有的信托公司都有压力下降的空间,这样可以进一步压缩资产质量,有利于行业的长期发展。在此之前,很少有公司会采取更积极的行动,所以即使一些公司下跌超过30%,这个数字也不是指整个行业,“规模必须在不久的将来缩小,增长指标的权重将不再像以前一样。”

华东一家信托公司的人士告诉记者,此次监管发布的要求与此前的BOCOG 《高质量发展的指导意见》(以下简称《意见》)大致相同。除了减少融资信托的规模,它还提出了防止腐败和违反法律和纪律。

上述消息人士指出,上述意见中提出的压降融资信托的规模与“影子银行”密切相关。

据新华社报道,上述评论的重点是防范和化解风险。意见提出,要准确有效地防范和化解银行保险体系中的各种风险,包括积极稳妥地推进问题金融机构处置,有序化解影子银行风险,加强重点领域风险防控,大力规范非法金融活动。

中国北方的一名信托官员在新闻发布会上告诉记者,监管部门的意思是,信托公司不想变成一家贷款机构